财商汇

时间:2024-07-15

财商汇

时间:2024-07-15

钢材:重要会议召开在即,多空政策博弈加剧

螺纹方面,本周全国螺纹产量环比减少9.53万吨至227.22万吨,同比减少48.84万吨;社库环比减少1.28万吨至584.53万吨,同比增加26.52万吨;厂库环比减少6.77万吨至194.01万吨,同比减少9.63万吨。本周螺纹表需环比增加0.49万吨至235.27万吨,同比减少30.86万吨。螺纹周产量继续回落,库存转为下降,表需略有增加,数据表现略好于预期。目前长短流程钢厂均处于亏损局面,钢厂减产检修增加,螺纹产量降至低位。据央行数据,6月新增人民币贷款2.13万亿,去年同期3.05万亿;新增社融3.3万亿,去年同期4.23万亿;存量社融增速8.1%,前值8.4%;M2同比6.2%,前值7.0%;M1同比-5%,前值-4.2%。6月新增住户部门中长期贷款3202亿元,去年同期4630亿元。整体看6月社融信贷数据表现依然偏弱,市场需求不足仍是主要矛盾。螺纹钢(3575, 56.00, 1.59%)估值目前已处于较低水平,市场对于即将召开的重要会议出台宽松政策仍有较强预期。不过在终端需求持续低迷的情况下,价格整体承压依然明显。预计短期螺纹盘面仍将弱势整理运行。

热卷(3757, 53.00, 1.43%)方面,本周热卷产量环比回升5.19万吨至331.48万吨,同比增加27.97万吨;社库环比回升0.5万吨至331.54万吨,同比增加50.23万吨;厂库环比回升2.23万吨至92.58万吨,同比减少3.34万吨。本周热卷表观消费量环比回升11.05万吨至328.75万吨,同比增加31.33万吨。热卷产量连续第三周回升,库存连续第二周增加,表需回升,数据表现一般。数据显示,2024年6月中国出口钢材874.5万吨,较上月减少88.6万吨,环比下降9.2%;1-6月累计出口钢材5340.0万吨,同比增长24.0%。钢材出口环比有所回落,但仍维持高位。据中汽协数据,6月汽车产销分别完成250.7万辆和255.2万辆,环比分别增长5.7%和5.6%,同比分别下降2.1%和2.7%。1-6月,汽车产销分别完成1389.1万辆和1404.7万辆,同比分别增长4.9%和6.1%,产销增速较1-5月分别收窄1.7个和2.2个百分点。6月汽车产销同比下降,板材下游行业需求有所减弱。本周宝钢、山钢等钢厂出台8月价格政策,对热轧、冷轧等出厂价格均有所下降,显示钢厂订单压力有所加大。预计短期热卷盘面弱势运行为主。

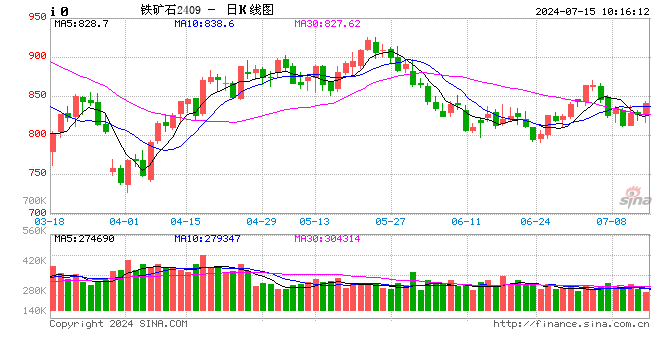

铁矿(842, 16.00, 1.94%)石:铁水产量继续下降,铁矿供需趋于宽松

供应端,本期进口矿发运量因季末冲量结束而大幅下降,到港量则明显回升。全球铁矿石发运总量2983.4万吨,周环比减少729.1万吨;澳洲巴西铁矿发运总量2522.6万吨,环比减少569.6万吨。澳洲发运量1871.9万吨,环比减少202.0万吨。中国47港铁矿石到港总量2869.6万吨,环比增加271.8万吨;中国45港铁矿石到港总量2787.3万吨,环比增加317.2万吨。根据船期测算,预计下期到港量仍将有所回升。6月中国进口铁矿砂及其精矿9761.3万吨,较上月减少442.0万吨,环比下降4.3%;1-6月累计进口铁矿砂及其精矿61117.7万吨,同比增长6.2%。

需求端,本周高炉开工率、产能利用率、铁水产量均继续回落,本周247家钢厂日均铁水产量238.29万吨,周环比回落1.03万吨,较年初增加20.12万吨,同比减少6.09万吨。进口矿日耗环比回落1.6万吨至291.59万吨、疏港量环比回升0.4万吨至309.9万吨,港口现货日均成交量环比回落9万吨至96.3万吨。

库存端,本周45港口铁矿石库存环比增库0.23万吨至14988.89万吨,年初以来累计增加2997.16万吨,同比增加2493.72万吨。247家钢厂进口矿总库存环比增加111.22万吨至9324.13万吨,年初以来累计减少202.82万吨,同比增加801.8万吨。在港船舶数增加14船至108船,同比增加3船。

综合来看,季末冲量结束后本期铁矿石发运量明显回落,到港量继续回升,钢厂铁水产量继续回落,港口及钢厂铁矿石库存增加,在港船舶数回升。预计短期铁矿石发运仍将延续下降趋势,到港量或仍有所回升。目前钢厂亏损面明显扩大,本周247家钢厂盈利率降至36.8%,加之成材需求弱势,预计短期铁水产量仍将呈小幅下降趋势。铁矿石供需仍处于宽松局面,短期港口库存或将进一步累积。不过近期市场对于宏观政策宽松预期较强,市场情绪有所改善。预计短期铁矿石盘面将呈现高位整理走势。

双焦:焦炭(2303, 64.50, 2.88%)第二轮提涨基本落空,蒙煤通关量明显减少

焦炭方面,本周焦炭现货部分地区小幅回调,日照准一级冶金焦价格回落40元/吨,期货周内震荡为主。供应方面,独立焦企利润虽有小幅回落,但是焦企仍旧盈利35元/吨,开工积极性仍旧较高,本周独立焦企日均焦炭产量继续回升至68.93万吨/日。需求方面,终端需求仍旧较弱,成材成交一般,铁水产量本周继续回落1.03万吨/日至238.29万吨/日。库存方面,本周独立焦化厂焦炭库存持平不动,港口焦炭库存减少7.99万吨,钢厂焦炭库存减少14.32万吨,整体库存有所去化。综合来看,目前钢厂利润亏损是压制焦炭估值的主要因素,焦化厂第二轮提涨基本落空,但向下焦炭仍旧有低库存以及成本端的支撑,短期焦钢博弈仍旧较为剧烈。预计短期焦炭盘面将呈现震荡运行态势。

焦煤(1599, 32.50, 2.08%)方面,本周国内炼焦煤现货市场平稳运行,蒙煤价格偏弱,蒙5#原煤价格小幅回落5元/吨,焦煤期货周内震荡为主。供给方面,洗煤厂日均产量小幅回升0.33万吨至58.87万吨,后期随着重要会议召开,预计煤矿生产或将受到一定影响。蒙煤进口方面,受那达慕大会影响蒙煤三大口岸从本月11日起关闭5天,预计影响120万吨的蒙煤通关量。需求方面,目前焦化企业生产利润尚可,开工积极性近期持续回升,同时焦煤的库存相对又比较低,因此对于焦煤有一定的补库需求。库存方面,洗煤厂原煤库存小幅回升,而精煤库存大幅下降16.47万吨,独立焦企库存、钢厂焦煤库存均小幅回升,焦煤总库存小幅回升4.38万吨。综合来看,目前独立焦企利润尚可,焦企开工率逐步提升,对焦煤需求有一定提振,同时蒙煤进口阶段的减少也会减少供给端的压力,预计焦煤现货会得到一定的支撑,但成材需求表现较弱,钢厂亏损减产增多,对原料价格形成压制。预计焦煤盘面将呈现震荡运行态势。

废钢:废钢市场偏弱震荡,需求不足库存累库

本周废钢价格有所下降,各地区下跌程度有所不同,全国废钢指数2498.5元/吨,环比上周走低28.2元/吨。

供给端,本周废钢破碎料加工企业开工率持平,产能利用率、产量环比均小幅下降,废钢回收量环比增加1445吨。

需求端,废钢需求小幅回落,49家电炉厂开工率减少2.3%、89家短流程钢厂利用率减少0.1%。铁废价差本周小幅回落63元/吨,废钢性价比有所增加。利润方面,短流程钢厂利润持续亏损,本周平电利润回落44元/吨至-325元/吨。

库存端,255家钢厂废钢总库存增加19.09万吨,89家短流程钢厂废钢库存环比增加9.77万吨至128.67万吨,132家长流程钢厂废钢库存环比增加6.34万吨至169.95万吨。

综合来看,目前钢材的需求仍旧偏弱,前期多雨的天气推迟了部分建材需求,短流程钢厂本周亏损幅度小幅增加,钢厂目前利润仍旧较差,但是本周铁水废钢价差有所回落,废钢相对于铁矿的吸引力有所增加,尤其是在目前钢厂普遍亏损的格局下,废钢需求或小幅有所回升,短期减少废钢下跌的空间或减缓下跌速度,短期废钢价格或维持震荡的运行态势。

铁合金:基本面偏弱,市场信心不足

锰硅(7396, 36.00, 0.49%):终端需求偏弱,成本支撑力度逐渐下降,锰硅价格震荡偏弱运行,关注后续锰矿发运情况。主流钢招定价之后,锰硅现货价格并没有得到有效企稳,市场观望情绪渐浓,信心稍显不足。供应端来看,锰硅生产企业日均产量已经达到历史同期高位,增幅逐渐放缓,且锰硅生产利润持续下降,预计后续产量会逐渐降低。需求端来看,钢联数据显示锰硅需求量当周值连续两周环比下降,螺纹产量当周值降幅较大,终端需求偏弱。在供应高位,需求偏弱的情况下,预计锰硅库存会逐渐累积,内蒙主产区生产企业库存已经环比增加,仓单数量仍然较高。原料成本方面,锰矿发运量、到货量、库存量均环比下降,高品氧化矿相对紧缺,因此氧化矿价格降幅较小,半碳酸价格降幅较大,成本端支撑力度下降。综合来看,锰硅基本面偏弱,预计短期震荡偏弱运行。

硅铁(6804, 78.00, 1.16%):原材料成本下降,终端需求偏弱,市场信心不足,硅铁价格震荡偏弱运行。主流钢招定价终于确定,最终定价为7050元/吨,较上月环比下降500元/吨,略高于初步询盘价50元/吨。基本面来看,硅铁生产企业开机率增幅同样放缓,目前处于历史同期高位水平,钢联数据显示周产量为11.44万吨,周环比持平。需求端来看,硅铁需求量当周值环比降幅略大,粗钢产量与金属镁月度产量均降低,终端需求偏弱。硅铁样本企业库存已经开始累积,但库存可用天数依旧处于较低水平。成本端来看,主要原材料兰炭价格连续数周环比下降,本周环比降幅在3%-6%不等,成本端的支撑力度也在逐渐下降。综合来看,近期市场信心不足,基本面支撑较弱,预计短期硅铁价格震荡偏弱运行。