财商汇

时间:2023-11-08

财商汇

时间:2023-11-08

尽管从“政策底”到“市场底”的时间难以精准预判,但被压缩的弹簧总有极限。当下,我们已经依次见证了A股的经济底、政策底、盈利底、估值底、情绪底,“五重底”之后,情绪的弹簧已经随时准备向均值暴力反弹,并且必然会在这一过程中,将积蓄的动能悉数奉还。

底部的波折反复在所难免,我们需要做的就是确保自己在场、然后耐心等待。那么,在市场底部的“混沌期”,怎么做才能让自己保持“有效在场”呢?

找到适宜的“抄底”工具

从以下四大特质来看,借道指数基金,包括场内的ETF、场外的联接基金/普通指数基金等进行布局,无疑是一种较为适宜的抄底方式。

一是较高胜率,历次“市场底”之后,趋势性的贝塔行情都不会缺席。

上世纪60年代,威廉·夏普在《金融学期刊(Journal of Finance)》上发表的论文里,首次把金融资产的收益拆成两部分:跟随市场一起波动的部分叫贝塔收益,不和市场一起波动、与市场无关的部分就叫阿尔法收益,通常来自投资者超越市场平均水平的认知、信息和投资手段。

换言之,贝塔收益就相当于市场的平均收益水平,这也正是指数基金的投资收益来源——通过复制标的指数的走势,尽力提供与指数走势一致的净值表现,以获取长期的贝塔收益。

阿尔法收益难觅,但容易获取的贝塔收益也不容小觑。以A股为例,作为新兴市场的A股,向来以震荡行情为主,大涨大跌是常态。但盈亏本就同源,下跌时有多么令人恐慌,反弹的斜率就有多么令人振奋。历次“市场底”之后,伴随着大盘的企稳回升,大指数向上突破、屡上台阶,都会迎来趋势性的贝塔行情。

对于投资者而言,即便对于风格与行业没有深入研究,在风险偏好匹配的情况下,敢于在低位布局宽基指数基金,都有望取得较为理想的回报。

截至2023年10月31日,Wind全A风险溢价为3.25%(1/市盈率(%)-中国10年国债收益率(中证)),权益市场位于相对底部位置。(数据来源:Wind,截至2023-10-31)

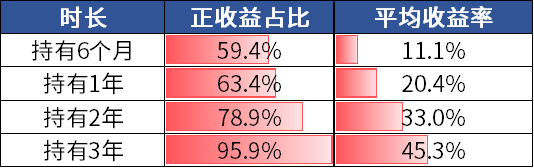

回测2009年以来在风险溢价3%以上买入沪深300指数(3624.1810, 4.42, 0.12%),不论持有6个月还是1年,均具备有吸引力的胜率(正收益占比)和平均收益率;如果把持有期拉长至2年或者3年,投资效果将更为显著。

图:风险溢价3%以上买入沪深300指数情况回测

(数据来源:华夏基金,Wind,公开数据,测算日为2023年9月28日。偏股混合型基金指数(885001.WI)。平均胜率计算公式:日收益率大于0的天数占区间天数的比例。平均收益率计算公式:以点位区间内各个交易日为基准6个月、一年、两年、三年后相关指数的点位/计算日相关指数点位-1。以上数据仅用于历史数据分析,不作为投资建议。)

二是更强弹性,指数基金天然高仓位运作,时常成为反弹“急先锋”。

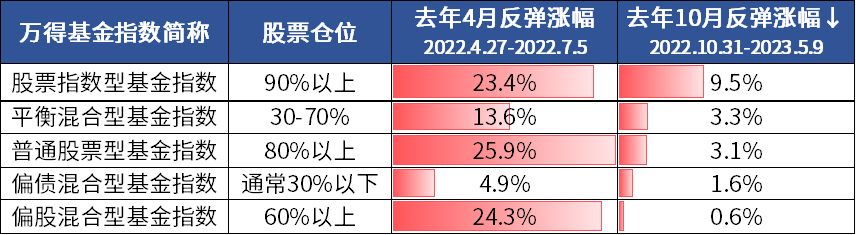

回顾去年4月与10月的两轮底部反弹,从万得基金指数的涨幅来看,无论是普涨行情还是结构性行情,股票指数基金均斩获了良好的表现。

(来源:Wind,指数历史业绩不预示未来表现,不代表基金产品表现)

(来源:Wind,指数历史业绩不预示未来表现,不代表基金产品表现)

从基金涨幅排名来看,在今年的震荡环境中,指数基金更是成为了当之无愧的赢家。万得统计显示,截至三季度末,今年以来收益率排名前10的基金有7只都是被动指数型基金。(来源:Wind,统计区间2023-1-1至2023-9-30,只含主代码,剔除2023年新发基金)

核心原因在于,指数型基金的定位非常明确,就是跟踪对应的指数,在建仓期之后都是高仓位运行。因此当所跟踪的板块恰好处于风口、存在趋势性机会的时候,它就会“扶摇直上”,甚至超过很多主动管理的基金,能够最大化捕捉收益。

此外,在震荡市,当主动权益基金和个人选股获取阿尔法的难度加大,被动投资的贝塔收益便具有更高性价比。

三是风险分散,指数基金的生命力与风险控制都优于个股。

买入ETF等指数基金就相当于买入一个指数的成分股投资组合,跟买入个股相比具有分散风险的优势。相较于个股投资,指数基金投资者无需担忧诸如内幕消息、股价操纵、业绩暴雷或“黑天鹅”事件等个股风险因素,而只需聚焦于跟踪指数的属性、估值和市场趋势即可。

近百年的全球证券历史告诉我们,很难有公司可以做到“长生不老”。几乎所有上市公司都会经历诞生、成长、壮大、衰退甚至死亡的“生命周期”。

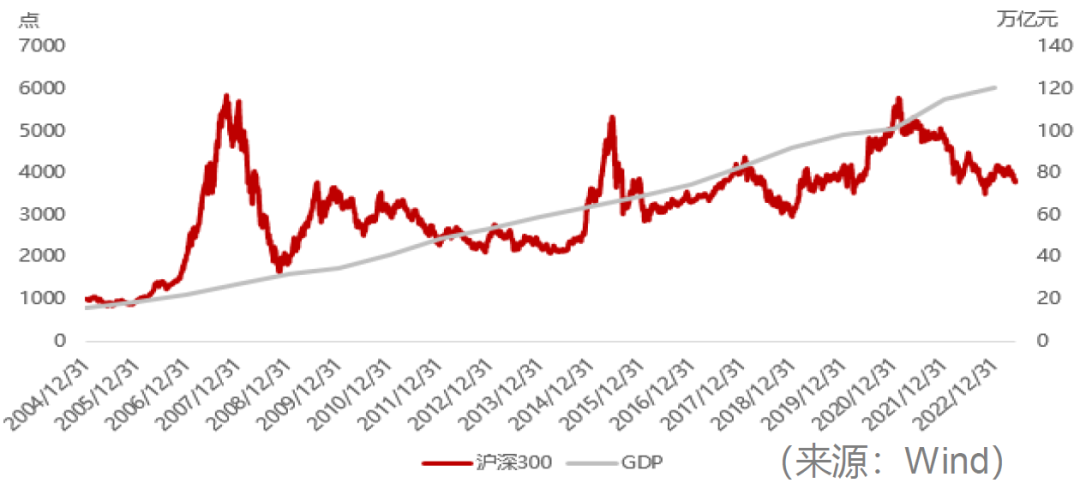

但指数,尤其是例如沪深300、上证50、A50、中证500等具有代表性的宽基指数却有望长期趋势向上。因为指数所包含的成分公司是动态调整的,它总是倾向于吸收最有活力、最有影响力的公司进入成分股,并给予它们应有的成分权重;而把陷入衰退的上市公司剔除出成分股,或大幅降低其成分权重。

虽然在市场化的交易行为下,指数短期内也同样会出现大幅回调,但是基本不会存在个股暴雷后股价一路向南不回头的情况。只要经济持续向好发展,指数中长期看往往存在较好的反弹机遇。在此背景之下,选择被动型的指数基金把握中长期维度的投资趋势,也是个不错的选择。

图:沪深300跟随中国经济发展上涨

四是顺势而为,重视市场加剧的“二八”分化趋势,避免“赚了指数不赚钱”

从今年2月17日A股开始实施全面注册制以来,我们观察到A股市场涨指数不涨个股的天数增加,市场风格更偏指数行情。

事实上,观察今年以来的各路市场信号,无论是“国家队”借道ETF入场布局,还是资金逆势抄底、境内ETF规模和数量屡创新高,透露出的深意都值得关注。

未来,二级市场通过选股赚钱的难度或将进一步加大。一方面,个股估值、交易结构将进一步分化,资金将持续向龙头公司及优质标的倾斜,而成交额较低的小市值公司将被加速出清;另一方面,未来个股走势或将两极分化,市场可能更多呈现结构性行情,全面牛市更不易走出,更考验投资选股能力,“半牛半熊”、“赚了指数不赚钱”可能成为常态。对于普通投资者而言,不妨考虑投资指数基金,更有效地把握市场整体的趋势性行情。

或许正如股神巴菲特所说:

“大部分投资者,包括机构投资者和个人投资者,早晚会发现最好的投资股票的方法,就是购买管理费用很低的指数基金。”

建立合理的“抄底”策略

任何时候都不应忽视资产配置这一投资中免费的午餐,借道指数基金“抄底”同样如此。

“核心-卫星策略”就是指数基金资产配置的主流策略之一。我们需要构建一个投资组合,由核心资产和卫星资产构成。其中:

“核心资产”决定了整个投资组合的基调,我们依靠核心产品稳住基本盘。一般作为核心的是风险适中,追求相对稳健收益的产品,力求稳中取胜,可以考虑沪深300、中证100、上证50等长期有望向上的宽基指数基金。具体的选择取决于投资者在中长期更看好哪一种产品。

“卫星资产”则帮助我们博取更高收益的目标,同时会带来更高的风险水平。常见的卫星投资方向是各行业的主题基金,尤其是市场热点题材方面的,例如新能源、食品饮料、计算机、传媒等价格弹性较大的主题基金。

一般来说,核心资产是预期将长期持有的,而卫星则是需要在研究市场风格后,进行适当的主题轮动。

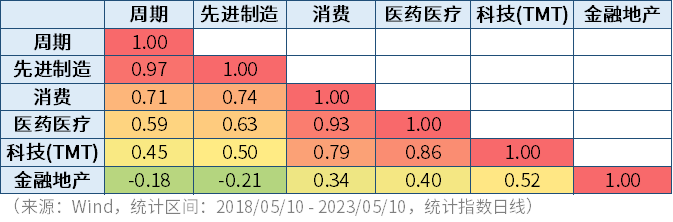

同时,基金之间也要保证一定的差异性,不要在投资风格和行业布局上过于相似,避免一荣俱荣、一损俱损的关系。

对于追求投资组合稳健表现的投资者,不妨选取相关性低的板块进行组合配置,例如下图中的金融地产+先进制造。

说完理论,聚焦当下。从历史经验来看,A股的底部特征在近期已经悉数体现:估值底部、政策持续加码、成交地量、强势股补跌、预期极低、基本面企稳。

当市场底部的信号开始出现时,不妨采取分批买入或者定投指数基金的方式来布局,既可以降低抄底错误的风险,也是为未来的行情积累筹码。

核心资产方面,考虑到底部回升的过程,不妨重点关注沪深300、上证50等可以衡量市场水位线的核心宽基指数。

卫星资产方面,当前景气成长方向有望迎来更好的投资机会。

一方面,主要成长方向的估值消化明显,调整充分;另一方面,历史数据显示,10年期美债收益率对成长股有较强负相关性,尽管美债收益率下行空间受限,但快速上冲也暂告段落,对成长股的压制过程已经结束。

展望后市,在市场放量走出右底的时候,电子行业可能会成为凝聚力最强的板块,同时如果医药的贝塔行情持续,有望共振带领科创板走出较强的贝塔效应。基于此,不妨重点关注产业趋势明确的芯片、智能车等科技相关主题,以及胜率、赔率均较高的科创板中小盘风格指数科创100等。

(文章来源:华夏基金)